クーちゃん

クーちゃん「固定資産の減損」って何?

検討のステップは?

四半期決算での考え方は?

今回はこのような疑問に答えれるようにお話します。

こんにちは。大阪の会計士/税理士の唐木です。

会計における考え方で「固定資産の減損」があります。

「固定資産の減損」は、上場準備会社や法定監査を受ける必要がある会社においては、対応することが必要となります。

状況によっては、大きな損失が発生することがあるので、このような会社の経理をされている方はあらかじめ知っておくことが重要になりますので、ぜひご一読ください!

「固定資産の減損」は会社が保有する固定資産の価値下落を反映するために行うもの

会社が保有する固定資産は、基本的には取得価額で記帳した後、固定資産ごとに定められた耐用年数で毎期減価償却を計上することで減少し、最終的には備忘価額の1円となります。

耐用年数で償却しきる前に固定資産の価値が下落することがあるので、その場合において、「固定資産の減損」として減損損失を特別損失に計上することになります。

会社が固定資産を購入するのは、基本的に事業において固定資産を使って利益を稼ぎ出すためとなります。

そのため、会社にとっては、固定資産を用いて生み出すことを想定しているキャッシュ・フローが存在することになります。

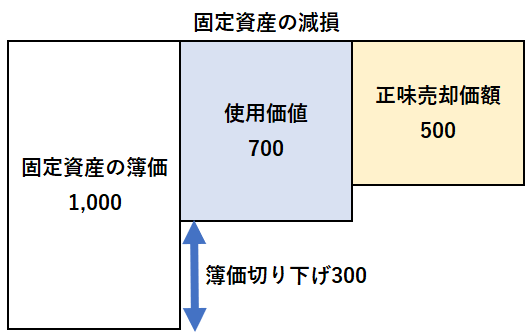

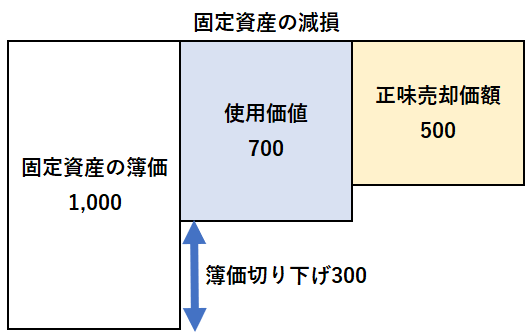

これを「使用価値」といいます。

また、固定資産そのものに価値があることが通常ですので、固定資産を売却することによって、お金を回収することもできます。

これを「正味売却価額」といいます。

「固定資産の減損」を認識する際は、このいずれか高いほうの金額まで固定資産の簿価を切り下げることになります。

いずれか高いほうまでとするのは、会社が合理的に行動する前提であれば、価値の高い方法により行動することが期待されるためとなります。

図で示すと以下のようになります。

なお、簿価の切り下げを行った300については、損益計算書の特別損失として計上することになります。

期末決算における検討のSTEP

会社は、「固定資産の減損」が生じていないかどうかを検討するため以下のSTEPで検討することが求められます。

会社は、まず初めに固定資産をグルーピングし、どの単位でお金を生み出すのかを検討する必要があります。この単位は、お金を生み出す最小の単位で設定する必要があります。ここでの設定がうまくできていないと減損の判定がひっくりかえることもありますので、監査法人とも事前にコミュニケーションをとって決定する必要があります。

基本的には、一度グルーピングの単位を決定すれば、以後同じ単位で「固定資産の減損」の検討を行いますので、一番初め又は新たなに企業買収等をした際に検討すべき項目となります。

その次に決定したグルーピング単位ごとに減損の兆候がないかを把握します。

「固定資産の減損」を認識する手続きは非常に煩雑(場合によってはお金もかかります。)であるため、会社に過度な負担とならないようにするため、まずはグルーピング単位毎に減損が生じている兆候がないかどうかを判断します。

具体的には基準上「2期連続で営業損失又はキャッシュ・フローのマイナス」があるかどうかとされていますので、グルーピング単位毎に確認を行います。

そのため、上記を把握するために、グルーピング単位毎に部門別の損益管理をしておく必要があります。

店舗ごとにビジネスをしている場合は、基本的には各店舗がお金を生み出す最小単位となりますので、その単位毎に減損の検討を実施する必要がありますので、数十件、数百件とお店があるチェーン店については、「固定資産の減損」の検討が煩雑になりがちです。

減損の兆候があるグルーピング単位については、次に「固定資産の減損」の認識の判定を行います。

具体的には、グルーピング単位における事業計画をもって使用価値を見積り、その使用価値と固定資産の帳簿価額を比較します。

その結果、使用価値のほうが固定資産の帳簿価額よりも低ければ、次のSTEPで固定資産の減損を認識することになります。

このSTEPまできてしまうと、会社はグルーピング単位の事業計画を作成する必要があります。

そのため、あらかじめグルーピングの単位を決定する際に可能な限り、会社の管理単位と揃えておいて、公表予算策定時の数字で検討できるようにしておくと事業計画を改めて作成する二度手間が生じません。

減損の認識の判定をした結果、減損を認識すべきとなったため減損を認識します。

先述の通り、固定資産を使用することによって生み出されることが期待される「使用価値」と現時点で固定資産を売却することによって生み出されるお金である「正味売却価額」を比較し、いずれか高いほうの金額になるまで固定資産の帳簿価額を切り下げ、減損損失を認識します。

ここで一点注意する必要があるのは、STEP3で用いた使用価値は割引前であるのに対し、STEP4で用いる使用価値は割引後のものになるということです。

「時間価値と割引率」についてはこちらの記事で解説しておりますので、併せてぜひご一読ください!

使用価値の割引計算に当たって、場合によっては、FAS系のコンサル会社に依頼することになったり、正味売却価額を算定する際に不動産鑑定評価をとったりと、ここまでくると一定の経費が発生する可能性があり、会社の検討にも時間を要することになります。

また、監査法人としても、認識する減損の金額が大きい場合等には、慎重な判断をする必要があるため、社内で審査会の審議にかける必要がある等、検討に時間を要することがあります。

このように「固定資産の減損」は検討に時間を要する項目であることから、期末監査に入る前に監査法人と適切にコミュニケーションをとり、あらかじめ解消しておくことがスムーズな期末監査の実現に不可欠と言えます。

四半期決算での検討

四半期報告書については、期末日後45日以内に提出する必要があるため、四半期決算では検討する時間に制約が存在します。

このことから、四半期決算での固定資産の減損は、簡略化して検討することが求められています。

具体的には、四半期における固定資産の減損の兆候の把握に当たっては、「使用範囲又は使用方法について回収可能価額を著しく低下させる変化を生じさせる意思決定がなかったか」、「経営環境の著しい悪化に該当する事項がなかったか」を検討することとされています。

「使用範囲又は使用方法について回収可能価額を著しく低下させる変化を生じさせる意思決定の有無」については、重要会議体である、「株主総会」「取締役会」「監査役会」「経営会議」等の議事録や稟議書を閲覧したり、CFO等に質問することにより確かめます。

「経営環境の著しい悪化に該当する事項の有無」については、予算の下方修正がなかったか、四半期において実績と予算に大きな乖離がなかったか等を確かめます。

上記の結果、特段問題となるような事項がなければ、四半期における「固定資産の減損」の検討は完了することになります。

まとめ

- 固定資産の減損は、帳簿価額で評価している固定資産の価値下落を会計上反映するために行うもの

- 「使用価値」と「正味売却価額」を比較して、帳簿価額よりも低い場合には特別損失として減損損失を計上する

- 期末決算においては、「資産のグルーピングの検討」「固定資産の減損の兆候の把握」「固定資産の減損の認識の判定」「固定資産の減損の認識の測定」のSTEPで検討を行う

- 四半期決算においては、「固定資産の減損の兆候の把握」に当たって、「使用範囲又は使用方法について回収可能価額を著しく低下させる変化を生じさせる意思決定がなかったか」、「経営環境の著しい悪化に該当する事項がなかったか」を検討する

終わりに

今回は、「固定資産の減損」について解説しました。

「固定資産の減損」の検討は、複雑で専門的な知識を要する部分といえます。

とはいえ、まずは、どのように検討するのか、自分の会社に影響することがないかを考えられるようにしておくことが大事です。

最後までお読みいただきありがとうございました。

それでは!